Pagamentos

O PIX e o início da nova Era dos Pagamentos

Com as vantagens e novidades que o Banco Central vem trazendo para o Pix, o PJ brasileiro pode dar adeus definitivo aos boletos. Mas por que a despedida ainda não começou?Trio18/01/2023

Entenda como a nova tecnologia do Pix tem potencial para substituir o tradicional boleto bancário e trazer vantagens e agilidade para quem fizer parte dessa transformação.

O Pix é a forma de pagamento mais popular usada atualmente no Brasil, superando transações como TEDs e DOCs e até desbancando a facilidade do Cartão de Crédito. Desde o ano de 2020, quando foi lançado, e de acordo com os dados atualizados do Banco Central, mais de 75 milhões de brasileiros usam frequentemente esse meio de pagamento.Devido à grande aceitação dos brasileiros desta nova forma de pagamento, o Pix Cobrança surgiu como mais uma alternativa para empreendedores que querem facilitar e oferecer mais uma possibilidade de pagamento aos seus clientes. E para usá-lo, basta gerar um QR Code para receber um determinado pagamento, seja ele imediato ou futuro.

Do outro lado existe o Boleto, meio 100% estabelecido que conta com um super-poder para o backoffice financeiro: o DDA (Débito Direto Autorizado). Ele é item essencial para muitos gestores financeiros e CFOs - em especial os que lidam com grandes fluxos de pagamento.

Você provavelmente tem o seu favorito e defende com unhas e dentes. Mas será que vale a pena dar uma chance ao outro?

Por que boleto?

O boleto bancário tal como conhecemos hoje foi definido para adequar o pagamento como um meio de pagamento eletrônico, com códigos de barras após instrução normativa do Banco Central em 1993.O formato e as características gerais dos boletos de cobrança foram desenvolvidos pelo CENEABAN e é padronizado pela FEBRABAN para a utilização da rede bancária brasileira. Ele representa um título de cobrança pagável em qualquer estabelecimento conveniado até uma data preestabelecida.

Tradicional e com rastreabilidade via DDA (como citado acima) é o favorito dos centros de cobrança. Porém a demora na compensação do título em comparação com o queridinho dos brasileiros vem deixando os gestores financeiros empresariais definitivamente chateados. Em especial: por que as taxas repassadas ao PJ sobre o Pix são tão altas?

Por que Pix?

O meio de pagamento teve uma ascensão meteórica desde sua criação pelo Banco Central. Isto porque ele é o queridinho dos brasileiros:

- PARA QUEM COBRA: O pix é o formato mais rápido para recebimento: assim que autenticado o pagamento pelo banco, o dinheiro está na conta do cobrador.

- PARA QUEM PAGA: É o meio de pagamento com menor risco de "bater na trave" em comparação com o Cartão de Crédito - que muitas vezes pode ser rejeitado sem motivo lógico, apenas pela demora de comunicação entre a bandeira e o gateway de pagamento.

- PARA RECONCILIAR: Como seu sistema é integrado em todo território nacional (e será também a outros países agora que o Pix é uma tecnologia Open Source), cada transação possui uma identificação única, essencial para o backoffice financeiro atuar na reconciliação juntamente com os entes envolvidos e o sistema de gestão.

- PARA MUITAS TRANSAÇÕES: É o meio mais fluido, sendo que para Pessoa Física o custo é zero. Apesar disso, quem acaba pagando todas as taxas é o PJ, assim não se torna tão vantajoso alterar todo o sistema para cobrar com PIX, quando seu banco repassa as mesmas taxas da emissão de boletos. Dessa forma, a inovação do PIX se mantém longe do backoffice das empresas. Exatamente onde os gestores apegados aos modelos tradicionais e os bancos querem que eles fiquem.

O Pix vai acabar com o boleto?

Com certeza. E vamos provar!

Para quem paga, já é possível fazer um Pix Agendado, um Pix Parcelado ou Pix Garantido, uma substituição ao Cartão de Crédito. O usuário começa o processo da mesma forma: abrindo a câmera do celular e lendo o QR Code com o aplicativo do seu banco. A partir daí, inúmeras opções aparecem: dividir em 12x? Pagar com saldo? Agendar pagamento? Uma coisa é certa: nos dias de hoje, não quitar um Pix é praticamente impossível - e solicitar boleto ao invés de Pix faz cada vez menos sentido.

Para quem cobra, a maior inovação está no Pix Cobrança: um formato de Pix destinado a PJs como prestadores de serviço, microempreendedores individuais e/ou pequenas e grandes empresas. Essa nova funcionalidade permite que qualquer empreendedor emita QR Codes para realizar cobranças com vencimento em data futura, conseguindo adicionar e editar informações básicas: multa, juros e descontos.

Aproveitando o sucesso do nome Pix, muitos facilitadores de pagamentos estão chamando o Pix Cobrança de Pix Boleto, Bix ou Bolix. Um dos formatos mais vistos para reduzir a fricção para o usuário familiarizando-o ao Pix Cobrança é colocar o QR Code ao lado do código do boleto (impresso ou digital). Porém, como foi gerado o código de barras do boleto, a liquidação do mesmo deve ocorrer da mesma forma - onerando, assim, o emissor da cobrança.

É importante frisar que o Pix Cobrança foi instituído pelo Banco Central do Brasil e toda empresa tem direito a emiti-lo. Dependendo, é claro, das taxas sobre emissão - cada banco tem direito a criar suas próprias taxas.

Depois do pagamento: só acaba quando termina

A ação do pagamento, efetivamente, é apenas uma parte do processo. Após a cobrança ou transferência, cada transação deixa no banco uma identificação rastreável, ou um código que abre todo o processo onde pode-se encontrar:

- Quem foi o pagador (nome e CPF ou CNPJ)

- Data e Hora de quando foi realizado o pagamento

- Por qual banco foi pago

O código de identificação da transação fica guardado no extrato, sendo necessário que o responsável financeiro dedique algumas horas para "caçar" as inúmeras transações para dar baixa no sistema de gestão e fiscal.

Algo semelhante ocorre na emissão do boleto, pois o mesmo cria uma identificação (DDA), que é a sigla para Débito Direto Autorizado. O DDA é item essencial para muitos gestores financeiros e CFOs - em especial os que lidam com grandes fluxos de pagamento. Mas, em contrapartida, mantém o fluxo engessado apenas no meio de pagamento boleto, impedindo que as inovações do Pix sejam desfrutadas na sua integralidade. Isso cria uma dificuldade, além de uma nova fricção no momento do check-out, uma vez que o Pix se apresenta cada vez mais vantajoso para o consumidor final.

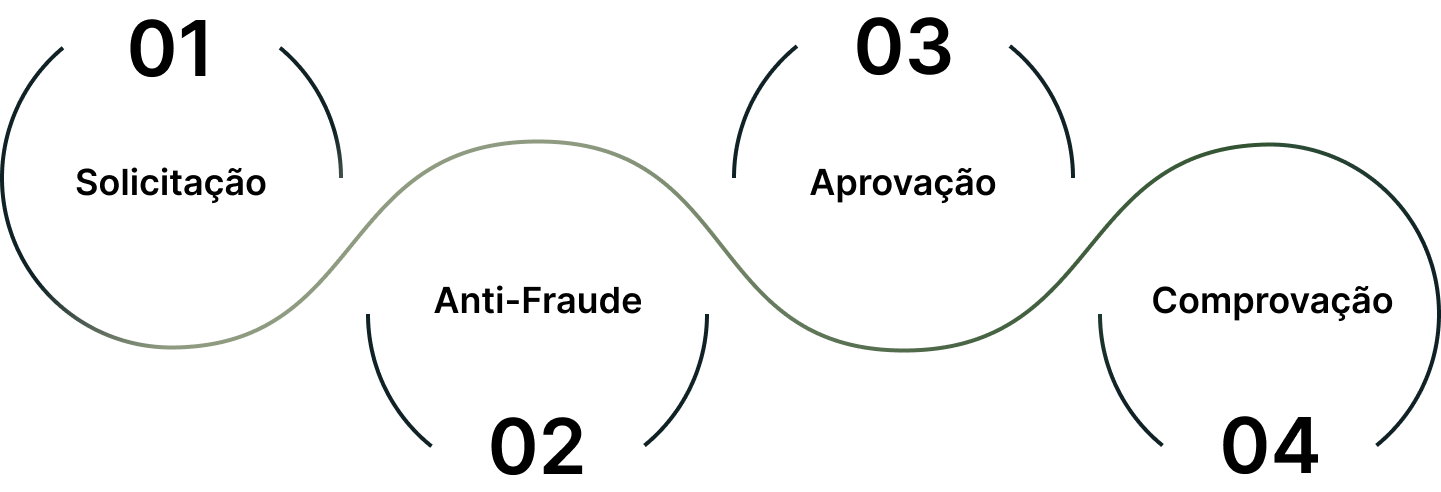

Para traduzir a rastreabilidade de cada transação e remover a barreira de inovação dentro de inúmeros backoffices financeiros, a Trio desenvolveu uma tecnologia que otimiza a comunicação entre partes e vincula cada transação ao seu dependente, zerando a possibilidade de erros humanos.

Aproveite todas as vantagens que tecnologia da Trio pode oferecer e comece a economizar hoje:

- Receba no ato do pagamento: Sem tempo de espera. O serviço está disponível 24 horas do dia, todos os dias, inclusive finais de semana e as transações são concluídas em menos de 10 segundos.

- Nossa Plataforma é 100% whitelabel para favorecer a comunicação do usuário no seu ambiente, com a sua marca.

- Acompanhe a evolução das suas cobranças em tempo real através de um rico dashboard e relatórios que indicam o status dos pagamentos.

- O custo de tarifas com boletos bancários tradicionais tem variação entre R$2,00 a R$8,00 por liquidação, fora a taxa de geração. A tarifa do Pix através da Trio pode chegar a R$0,50 e não é cobrada a emissão nem a baixa.

- Gestão sem igual: determinamos de antemão quantas Contas Virtuais Trio sua empresa e seus clientes terão a necessidade de possuir

- APIs para integração: Integre facilmente as funcionalidades do seu sistema de gestão por meio de nossas APIs. Agendando uma reunião técnica o nosso time ajudará para que aconteça de forma ágil e segura.

- Multa, Juros e até descontos: Pagamentos com vencimentos para pagamento em data futura, podendo incluir juros, multas, acréscimos, descontos e outros abatimentos.